アフィリエイトで個人事業主として開業した際、帳簿を作成する必要が出てきますが、市販の会計ソフトを使えば自分一人でも簡単に対応することができます。会計ソフトにもいろいろありますが、ここでは弥生の会計ソフトを例にして、実際の記帳方法についてご紹介したいと思います。

アフィリエイトで保存する帳簿の種類

使用する帳簿の種類についてですが、商品を仕入れて販売するわけではないので、「買掛帳」や「仕入帳」は必要ありません。また、アフィリエイトはパソコン1台でもでき、店舗や機械設備などの固定資産も必要ではないため、「固定資産台帳」も不要になります。

ですので、「総勘定元帳」と「仕訳帳」、「売掛帳」、あるいは「現金出納帳」とか「経費帳」などを作っておけば大丈夫かと思われます。加えて、領収書を貼っておくノートを1冊用意しておけば、特に問題ないでしょう。

基本的に、「帳簿書類の保存方法は紙による保存が原則」となりますので、会計ソフトにデータとして残しておくのではなく、プリントアウトして保存しておくことをおすすめします。

メインとなるのが「総勘定元帳」ですが、こちらを作成すると「現金出納帳」などと重複してしまう部分がありますが、一応、全部の帳簿を用意しておくのがよいでしょう。

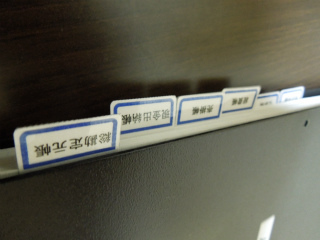

当サイト運営者の場合、こんな感じで1冊にまとめて保存しています。

このほか、領収書をスクラップ帳に貼り付けたり、預金明細などもダウンロードしてプリントアウトしておけば問題ないでしょう。

会計ソフトの初期設定

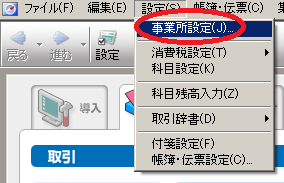

会計ソフトの実際の使い方についてですが、まずは、期首残高や個人事業所名、法人名、あるいは会計期間などを入力しましょう。

期首残高の部分については、法人なら資本金を、個人事業なら手持ちの開業資金をある程度入れておくとよいと思います。主に、サーバー費用やドメイン費用になりますが、初入金までの4か月分程度の運転資金を入れておくとよいでしょう。

この会計期間についてですが、仮に2000年1月1日から個人事業を開業したすると、それ以前の確定報酬分が1月中に入金されると思いますが、それは開業する前に確定した売上になりますので、開業前の個人の雑所得として対応します。

開業後に入金された分ではなく、あくまで入金されることが確定した報酬分からが個人事業での事業所得として売上に計上されますので、開業前の1999年11月末に確定し、2000年1月15日に入金された分については記入せず、開業後の1月末に確定した報酬分からを売掛金として計上するとよいでしょう。

つまり、アフィリエイト報酬は以下のようなプロセスを経て入金されます。

①成果の発生 → ②広告主による承認(売上として計上) → ③翌月、もしくは翌々月に振込

①の成果が発生した段階では広告主によって却下される可能性があるため、売上に計上することはできません。広告主によって承認され、入金されることが確定した段階ではじめて売上に計上することになります。

この点、現金が入金された事実をもって計上する現金主義ではなく、「入金されることが確定した時点」で売掛金に計上する発生主義で計算しますので、未確定報酬の状態ではなく、月末時点の確定報酬の箇所を計上していくようにします。

→ アフィリエイト報酬の記帳の仕方

この期首設定の残高を間違えてしまうと、法人成りする際や廃業する際に帳尻が合わなくなってしまいますので注意しましょう。

会計ソフトへのデータ入力の仕方

課税売上高が1000万円以下で、消費税の免税事業者である場合、税込経理で以下のような入力をすればよいでしょう。(※1000万円を超える場合は法人化をおすすめします。)

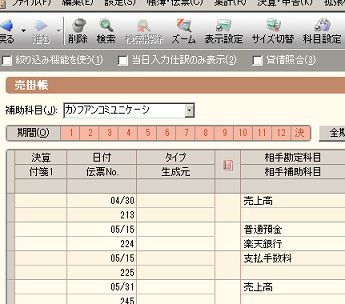

・売掛帳

→ 月末などに確定した報酬分を売上高として入力していきます。

そして実際に入金されたときに、回収した金額を入力していきます。

この際、振込手数料が引かれている場合は、支払い手数料として差し引いておきましょう。

例えば、確定報酬が1000円、振込手数料が100円かかった場合、売上高1000円、銀行入金分900円、支払い手数料100円として記入していきます。

・仕訳日記帳

→ 日々の取引をこちらに記入していきます。売掛帳などに記入したものは自動的に入力されますが、経費などはこちらから入力するとよいでしょう。サーバー代やドメイン代なら通信費などを記帳していきます。

・預金出納帳、現金出納帳

→ 預金から現金を引き出したり、現金で経費を支払ったときなどに記帳しておきます。

■おすすめ会計ソフト

この会計ソフトについてですが、当サイトでは定番の弥生ソフトを例にしていますが、最近は「クラウドタイプ」が主流になってきています。クラウドならパソコンにソフトをインストールする必要がないので、ネット上にアクセスできる環境であれば、いつでもどこでも利用することができます。

Officeやphotoshopなどの主要ソフトも現在はクラウド型に変更されてきてますが、会計ソフトについても、これからはクラウドタイプを選択されるとよいでしょう。

→ おすすめ会計ソフトの比較情報はこちら

個人事業での確定申告の方法

会計ソフトでは、具体的な納税額がいくらになるかまでは出てきません。

会計ソフトは事業所得分について計算するためのものですので、実際の納税額を計算するには、そこから事業主個人の扶養控除や社会保険控除などを差し引いてから計算する必要があります。また、副業としてアフィリエイトしている場合などは、給与所得分なども合わせて計算する必要があります。

納税額=「事業所得(会計ソフトで判明)-個人の控除分(社会保険や扶養控除など)」×税率

このうち、事業所得については会計ソフトの決算書で判明します。

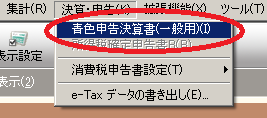

・個人事業の青色申告

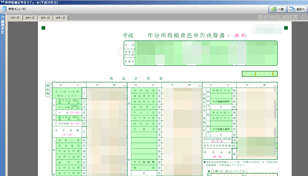

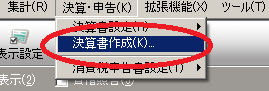

決算書作成でデータを確認して印刷しましょう。

それを元に、国税庁の「確定申告コーナー」で事業主の所得控除等に関するデータも入力していけば、実際の納税額を確認できます。端数処理などが面倒なため、確定申告コーナーを利用するのが正確です。

PDFで出力できますので、それをそのまま、郵送されてきた申告書に記入して送付するとよいでしょう。

・法人の決算申告

法人の場合でも、帳簿の作成方法については基本的にはほぼ同じです。

決算書を作成して印刷しましょう。

申告調整をして所得金額をだし、送付されてきた申告書に記入しましょう。

法人は税額の計算などが面倒なため、税理士にお願いするのがよいと思います。